导读:新个人所得税法学习笔记之三

年关将至,“工作室”忙。有的人忙着将影视工作室公告注销并关门大吉,有的明星则抓紧自查自纠、按照税总发[2018]153号文、抢在年底大限之前补缴税款;与影视行业迥乎不同的是,不少先知先觉的各路大咖,不经意之间、纷纷新桃改换旧符,变成“***工作室”负责人了。如果要评今年很热的词,除了贸易战之外,“工作室”应该可以挤进前五吧。

“工作室”究竟何方神圣,创什么收、缴什么税?前途命运几何?从财税角度看,其是否有存在价值?新个税法已至,“工作室”何去何从?下面试掀起其神秘的面纱一角。

工作室是一种低成本的经营主体,可以经营:教育、网络、中介、咨询、美甲、美发、纹身、健身、艺术、摄影等等不需要很大投资或场所空间的项目,很多的创业者都是通过工作室的形式迈出创业第一步。

从法律形式上看,工作室主要有三种:个体工商户、个人独资企业和合伙企业,承担无限责任;大家提及很多的***明星工作室法律形式一般都是个人独资企业,而街头的一些美发美甲工作室大都是个体工商户。

一、居民个人综合所得与“工作室”经营所得比较

1.综合所得与经营所得虽税收主体不同,但业务范围存有交叉

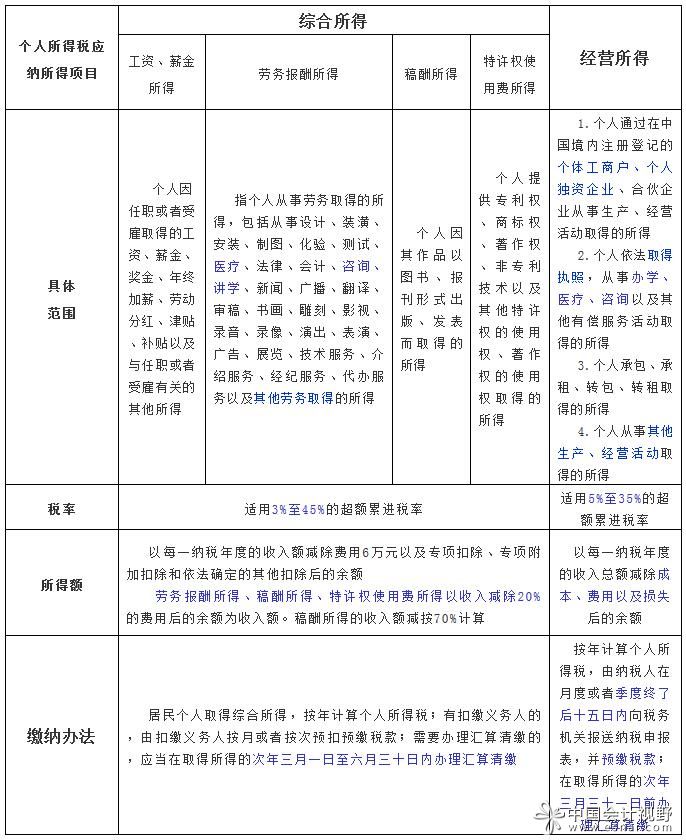

本次《个人所得税法》修订,除了个税税率调整、级距变化、增加附加扣除项目之外,变化较大的是将工资薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得等劳动性所得归并为“综合所得”,适用统一的超额累进税率;而其他各项所得仍采用分类征税方式。综合所得与经营所得中业务范围存有交叉,有关情况对比如下表所示:

2.综合所得、经营所得个人所得税负比较

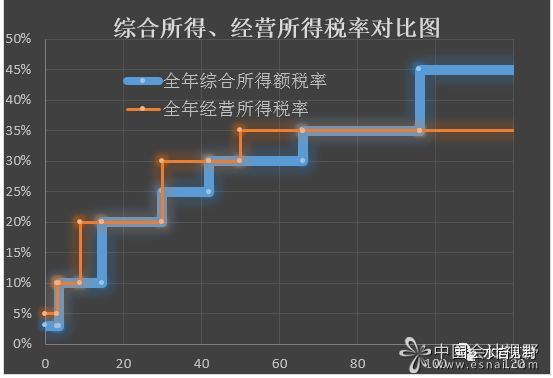

综合所得与经营所得的应纳税所得差异较大。综合所得中劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额。稿酬所得的收入额减按百分之七十计算;但综合所得扣除项目与经营所得投资者个人相关的减除费用项目大体相同。《实施条例征求意见稿》:“第十五条个体工商户业主、个人独资企业投资者、合伙企业个人合伙人以及从事其他生产、经营活动的个人,以其每一纳税年度来源于个体工商户、个人独资企业、合伙企业以及其他生产、经营活动的所得,减除费用六万元、专项扣除以及依法确定的其他扣除后的余额,为应纳税所得额。”为了便于两者税负分析,现直接以应纳税所得对应的税率进行比较(不考虑征收方式等其他因素对应纳税所得额的影响),两项所得个人所得税率具体如下图:

上图蓝色的粗线条是年度综合所得对应的个税税率,黄色的细线条是年度经营所得个税税率。从上图可以看出:

(1)当年度应纳税所得额在96万元以下时,综合所得与经营所得税率除有几处叠加相同外,其他大多数情形都是综合所得个税税率低于经营所得税率;

(2)当年度应纳税所得额在96万元以上时,经营所得税率为35%,较综合所得税率的45%要低10%,差异较大;

(3)从个人所得税税率对比来看,当年度总收入约在100万元以上时,设立工作室等个人独资企业、个体工商户企业的税负将明显低于居民个人。这还是未考虑核定征收方式、国内中西部地区等税收洼地的特殊情形。设立工作室的意义毋庸置疑。

3、增值税负比较

(1)居民个人

《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36号)附件1第四十九条 “个人发生应税行为的销售额未达到增值税起征点的,免征增值税;达到起征点的,全额计算缴纳增值税。增值税起征点不适用于登记为一般纳税人的个体工商户。第五十条 增值税起征点幅度如下:(一)按期纳税的,为月销售额5000-20000元(含本数)。(二)按次纳税的,为每次(日)销售额300-500元(含本数)”。

(2)个人独资企业、个体工商户等小规模纳税人

根据财税[2017]76号文和国家税务总局公告2017年第52号:“增值税小规模纳税人销售货物或者加工、修理修配劳务月销售额不超过3万元(按季纳税9万元),销售服务、无形资产月销售额不超过3万元(按季纳税9万元)的,自2018年1月1日起至2020年12月31日,可分别享受小微企业暂免征收增值税优惠政策”。

增值税起征点工作室(不含税收入3万元)要高于居民个人(不含税收入2万元),但同为小规模纳税人的征收率均为3%,当月度不含税销售额在3万以上时税负基本相当;如果工作室登记为一般纳税人的话,其增值税税负则有可能高于或低于其他个人。

综合以上,在新的个人所得税法正待实施之际,对于同时服务于多个客户且收入相对较高的居民个人,如拟设立工作室符合工商注册要求,可抓紧申请设立。只要合规经营、依法纳税,有利于大众创业创新,自然会得到各级政府及部门鼓励支持;否则,不筹划不重视,输在起跑线,就可能真的OUT了!

二、与“工作室”相关的两个问题

1.问:假如某互联网平台公司高管年薪2019年将达到200万元,其是否可以设立工作室,将100万元以上的收入以工作室名义开票,在公司列支?

答:工资薪金所得是个人因任职或者受雇取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得,不能够将个人薪资人为拆分,以其他方式入账、规避个人所得税。

2.问:假如某知名教授人事关系在一985高校,其在校授课、科技项目可取得年薪100万元,其经常受邀从事讲学、培训、咨询服务,每月另可获得报酬约10万元,其是否可投资成立工作室,并以工作室名义进行培训咨询等活动,并按经营所得计算缴纳个人所得税?

答:劳务报酬所得个税在新法修订前后变化较大,如果其未设立工作室,之前很高税率为40%;在新的个人所得税法下,从2019年1月1日起,劳务报酬等将按年度与薪资所得等合并作为综合所得汇算清缴,很高税率将达到45%,新法较旧法税负会增加较多。如果不违反学校规定(全职在工作室当然无障碍),依法设立工作室,并以工作室名义合法从事经营活动(包括签署法律文件、开具发票主体、收款账号等均为工作室),其取得的合法报酬,个人理解应可以视为工作室经营所得;具体需以主管税务部门意见为准。

来源:中国会计视野

作者:邓水岩